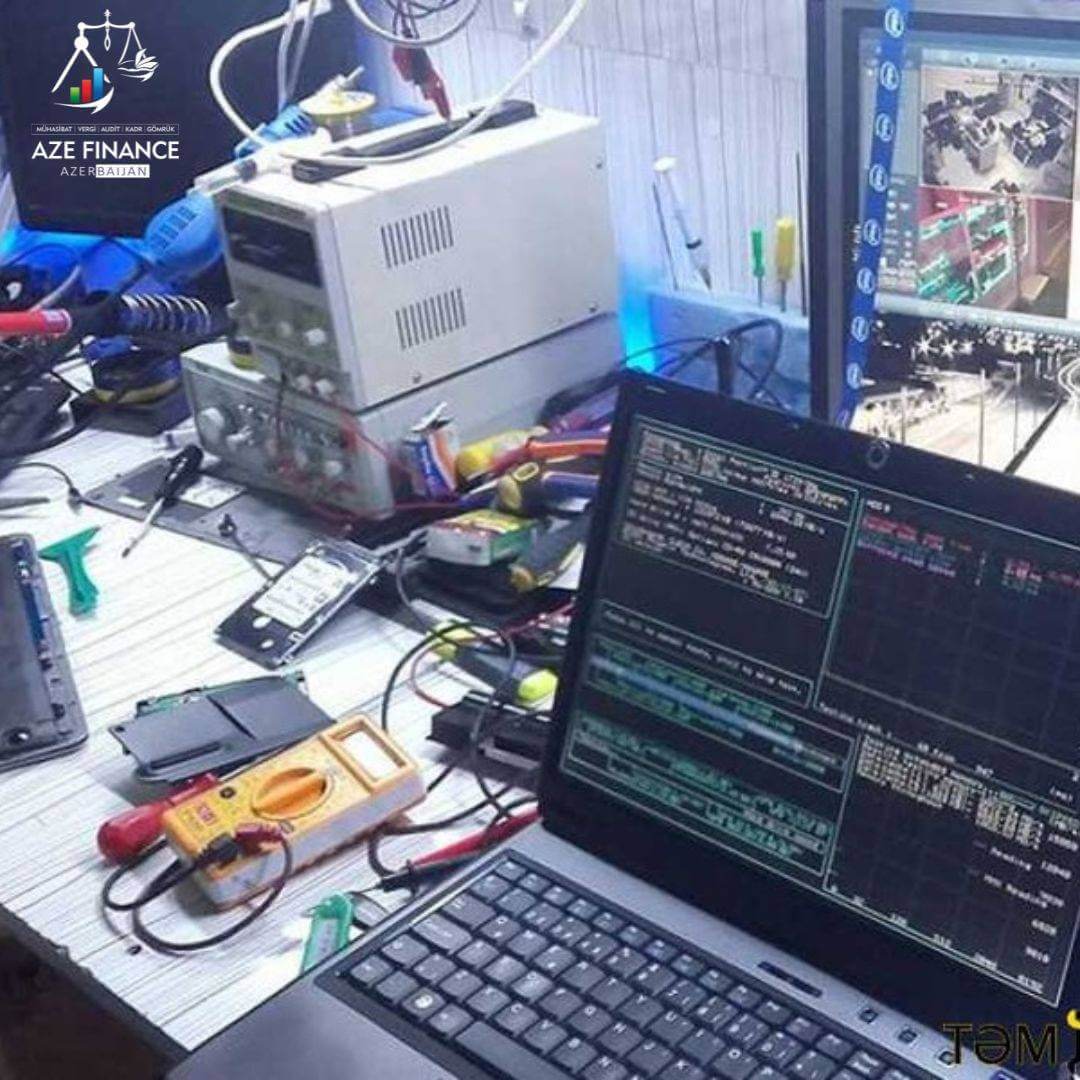

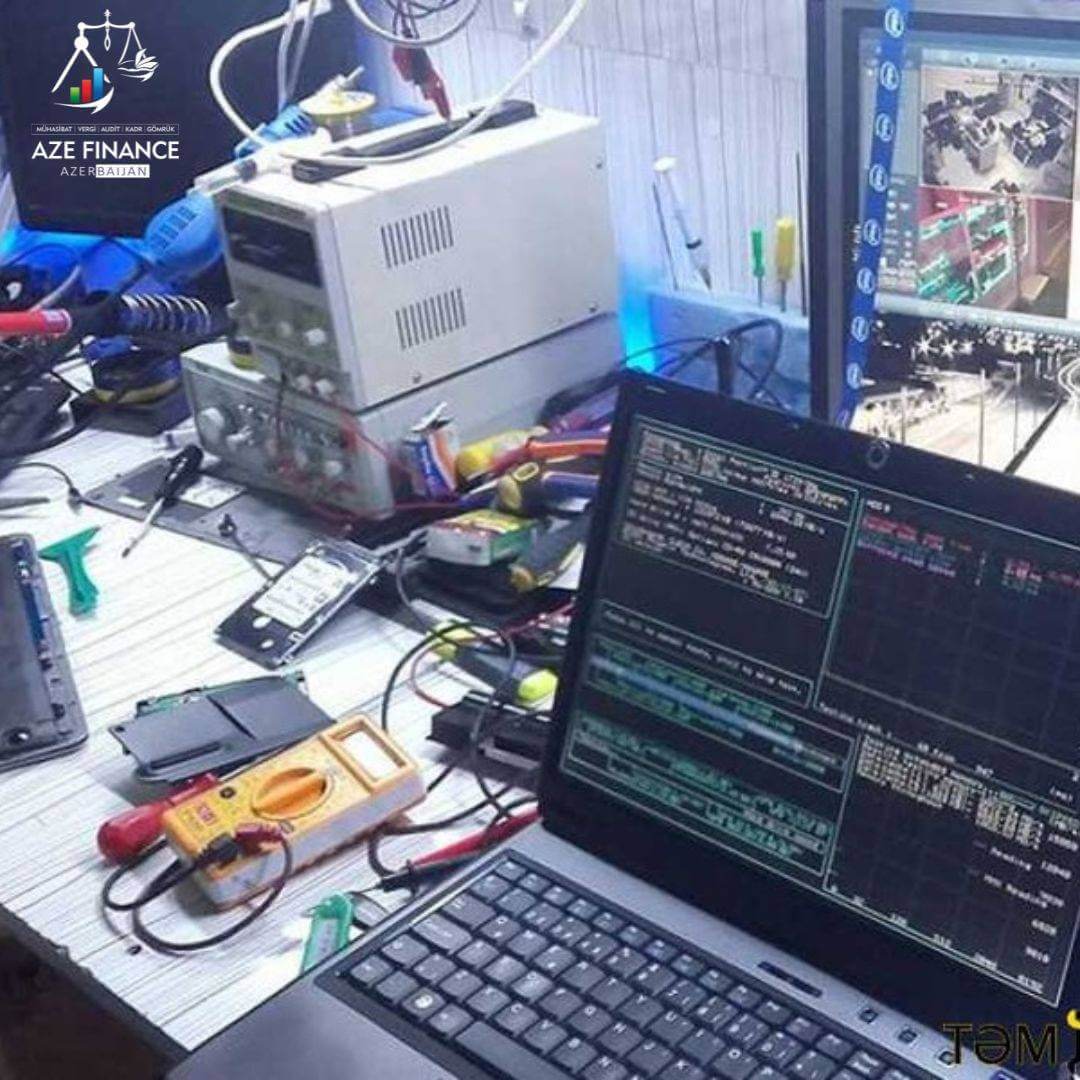

Bilgisayar Tamiri Yapan İşletmecinin Ödemesi Gereken Vergi ve Sosyal Ödemeler

Bilgisayar Tamiri Yapan İşletmecinin Ödemesi Gereken Vergi ve Sosyal Ödemeler

Konuşacağımız faaliyet türü, bilgisayar tamiri ile uğraşan kişilerin vergi ve sosyal yükümlülüklerini belirlerken, öncelikle bu faaliyet türünün temel mahiyetini ve hangi gelir türüne ait olduğunu netleştirelim. Faaliyet türünün yükümlülüklerini belirlemek için, bunun girişimcilik veya girişimcilik dışı faaliyet olarak kabul edilip edilmediğini tespit etmek önemlidir. Uzman Zahra Yusifova, bilgisayar tamiri ile uğraşan kişilerin vergi ve sosyal yükümlülüklerine açıklık getiriyor.

Vergi Kanunu'nun 13.2.37. maddesine göre, girişimcilik faaliyetleri, bir kişinin bağımsız olarak gerçekleştirdiği, esas amacı mal kullanımından, malların sunulmasından, işler yapılmasından veya hizmetlerin sunulmasından kar (bireysel girişimciler tarafından gelir) elde etmek olan faaliyetlerdir. Bu maddeden görüldüğü gibi, belirtilen faaliyet türü girişimcilik faaliyeti olarak kabul edilmektedir.

Herhangi bir gelir türünün vergi ve sosyal yükümlülüklerinin belirlenmesinde, o gelir türünün hangi kategoriye ait olduğunu netleştirmek temel bir şarttır. Aksi takdirde, ilgili yükümlülüklerin yanlış değerlendirilmesi sonucu, girişimcinin mali kayıplara uğraması mümkündür. Vergi Kanunu'nun 13.2.12. maddesine göre, malların (işlerin ve hizmetlerin) sunulmasıyla ilgili işlemlerin toplam değeri ve satış dışı gelirler gelir olarak kabul edilmektedir. Vergilendirme amaçları için gelir elde etme zamanı, bu Kanun'un 132. ve 135. maddeleriyle belirlenir. İnşaat faaliyetleriyle uğraşan kişiler tarafından inşa edilen binalardan devlete tahsis edilen konut ve ticari olmayan alanların sunulmasıyla ilgili işlemler, vergiye tabi gelir olarak sayılmaz.

İkametgah vergisi mükellefi, Azerbaycan Cumhuriyeti sınırları içinde ve dışında elde ettiği gelirlerden oluşmaktadır. Ayrıca, Vergi Kanunu'nda gelir türleri aşağıdaki gibi belirlenmiştir:

1. Ücretli iş ile ilgili elde edilen gelir;

2. Ücretli işle ilgili olmayan faaliyetlerden elde edilen gelir;

3. Vergilerden muaf gelirler ve sabit varlıkların yeniden değerlenmesinden elde edilen artış dışında, diğer tüm gelirler.

Vergi Kanunu'nun 99.1. maddesine göre, ücretli iş ile ilgili olmayan faaliyetlerden elde edilen gelirler, girişimcilik ve girişimcilik dışı faaliyetlerden elde edilen gelirlerden oluşmaktadır.

Bilgisayar tamiri ile uğraşan gerçek kişilerin, bu girişimcilik faaliyetinden elde ettikleri gelirden devlet bütçesine ne kadar vergi ve sosyal ödemeler yapması gerektiğini belirleyelim. Vergi Kanunu'na göre, girişimcinin toplam gelirinden, bu Kanun'a uygun olarak gelir elde etmek için yapılan harcamalar çıkarıldıktan sonra kalan tutardan vergi ödenmelidir. Gelirden çıkarılmayan harcamalar dışında, gelir elde edilmesiyle ilgili tüm harcamalar ve kanunla öngörülen zorunlu ödemeler gelirden çıkarılabilir. Gelirden çıkarılan harcamalar, kanunla belirlenen şekilde belgelenmelidir; aksi takdirde bu harcamaların gelirden çıkarılmasına izin verilmez.

Yukarıda belirtilenler ve Vergi Kanunu'nun diğer maddeleri göz önüne alındığında, her girişimci, gelirini belirledikten sonra, bu gelirden izin verilen harcamaları çıkarır ve bu Kanun'la belirlenen indirim ve muafiyetleri dikkate alarak ilgili vergi oranını uygulayarak, bütçe karşısındaki yükümlülüğünü belirler. Bilgisayar tamiri faaliyeti için vergi oranı (izin verilen harcamalar çıkarıldıktan sonra) %20 olarak belirlenmiştir.

Şimdi "Sosyal Sigorta Kanunu"na göre, belirtilen faaliyet türünün sosyal ödemelerinin hangi kriterlere göre hesaplanacağına bakalım. İlk olarak belirtmek gerekir ki, burada belirlenmesi gereken ilk önemli nokta, bu faaliyetle uğraşan kişinin hangi bölgede faaliyet gösterdiği, o yıl için asgari ücretin ne olduğu ve bireysel olarak ya da çalışanlar istihdam ederek bu girişimcilikle faaliyet gösterip göstermediğidir. Bu durumun netleştirilmesi, hem ödeme kaynağında tutulması gereken vergi yükümlülüklerinin hem de zorunlu devlet sosyal sigorta (ZDSS) primlerinin doğru hesaplanabilmesi için önemlidir. ZDSS yükümlülüklerinin hesaplanması, hem çalışan için hem de girişimcinin kendisi için belirlenmiş hesaplama yöntemleri ve oranları ile yapılır. "Sosyal Sigorta Kanunu"nun 14.5. maddesine göre, ücretli işle ilgili olmayan faaliyetlerden gelir elde eden sigortalılar (girişimci) için zorunlu devlet sosyal sigorta primi aşağıdaki oranlarla ödenir:

• Bu Kanun'un 14.5.7. maddesi hariç, girişimcilik faaliyetleri için – 2026 yılının 1 Ocak'a kadar, inşaat sektöründe asgari aylık ücretin %50'si, diğer sektörlerde %25'i oranında:

- Bakü'de %100;

- Sumgayit ve Gence'de %90;

- Diğer şehirlerde %80;

- İlçe idari birimlerinin idari merkezi olan yerleşim birimlerinde ve kasabalarda %60;

- Kırsal bölgelerde %50 oranında.

Konuşacağımız faaliyet türü, bilgisayar tamiri ile uğraşan kişilerin vergi ve sosyal yükümlülüklerini belirlerken, öncelikle bu faaliyet türünün temel mahiyetini ve hangi gelir türüne ait olduğunu netleştirelim. Faaliyet türünün yükümlülüklerini belirlemek için, bunun girişimcilik veya girişimcilik dışı faaliyet olarak kabul edilip edilmediğini tespit etmek önemlidir. Uzman Zahra Yusifova, bilgisayar tamiri ile uğraşan kişilerin vergi ve sosyal yükümlülüklerine açıklık getiriyor.

Vergi Kanunu'nun 13.2.37. maddesine göre, girişimcilik faaliyetleri, bir kişinin bağımsız olarak gerçekleştirdiği, esas amacı mal kullanımından, malların sunulmasından, işler yapılmasından veya hizmetlerin sunulmasından kar (bireysel girişimciler tarafından gelir) elde etmek olan faaliyetlerdir. Bu maddeden görüldüğü gibi, belirtilen faaliyet türü girişimcilik faaliyeti olarak kabul edilmektedir.

Herhangi bir gelir türünün vergi ve sosyal yükümlülüklerinin belirlenmesinde, o gelir türünün hangi kategoriye ait olduğunu netleştirmek temel bir şarttır. Aksi takdirde, ilgili yükümlülüklerin yanlış değerlendirilmesi sonucu, girişimcinin mali kayıplara uğraması mümkündür. Vergi Kanunu'nun 13.2.12. maddesine göre, malların (işlerin ve hizmetlerin) sunulmasıyla ilgili işlemlerin toplam değeri ve satış dışı gelirler gelir olarak kabul edilmektedir. Vergilendirme amaçları için gelir elde etme zamanı, bu Kanun'un 132. ve 135. maddeleriyle belirlenir. İnşaat faaliyetleriyle uğraşan kişiler tarafından inşa edilen binalardan devlete tahsis edilen konut ve ticari olmayan alanların sunulmasıyla ilgili işlemler, vergiye tabi gelir olarak sayılmaz.

İkametgah vergisi mükellefi, Azerbaycan Cumhuriyeti sınırları içinde ve dışında elde ettiği gelirlerden oluşmaktadır. Ayrıca, Vergi Kanunu'nda gelir türleri aşağıdaki gibi belirlenmiştir:

1. Ücretli iş ile ilgili elde edilen gelir;

2. Ücretli işle ilgili olmayan faaliyetlerden elde edilen gelir;

3. Vergilerden muaf gelirler ve sabit varlıkların yeniden değerlenmesinden elde edilen artış dışında, diğer tüm gelirler.

Vergi Kanunu'nun 99.1. maddesine göre, ücretli iş ile ilgili olmayan faaliyetlerden elde edilen gelirler, girişimcilik ve girişimcilik dışı faaliyetlerden elde edilen gelirlerden oluşmaktadır.

Bilgisayar tamiri ile uğraşan gerçek kişilerin, bu girişimcilik faaliyetinden elde ettikleri gelirden devlet bütçesine ne kadar vergi ve sosyal ödemeler yapması gerektiğini belirleyelim. Vergi Kanunu'na göre, girişimcinin toplam gelirinden, bu Kanun'a uygun olarak gelir elde etmek için yapılan harcamalar çıkarıldıktan sonra kalan tutardan vergi ödenmelidir. Gelirden çıkarılmayan harcamalar dışında, gelir elde edilmesiyle ilgili tüm harcamalar ve kanunla öngörülen zorunlu ödemeler gelirden çıkarılabilir. Gelirden çıkarılan harcamalar, kanunla belirlenen şekilde belgelenmelidir; aksi takdirde bu harcamaların gelirden çıkarılmasına izin verilmez.

Yukarıda belirtilenler ve Vergi Kanunu'nun diğer maddeleri göz önüne alındığında, her girişimci, gelirini belirledikten sonra, bu gelirden izin verilen harcamaları çıkarır ve bu Kanun'la belirlenen indirim ve muafiyetleri dikkate alarak ilgili vergi oranını uygulayarak, bütçe karşısındaki yükümlülüğünü belirler. Bilgisayar tamiri faaliyeti için vergi oranı (izin verilen harcamalar çıkarıldıktan sonra) %20 olarak belirlenmiştir.

Şimdi "Sosyal Sigorta Kanunu"na göre, belirtilen faaliyet türünün sosyal ödemelerinin hangi kriterlere göre hesaplanacağına bakalım. İlk olarak belirtmek gerekir ki, burada belirlenmesi gereken ilk önemli nokta, bu faaliyetle uğraşan kişinin hangi bölgede faaliyet gösterdiği, o yıl için asgari ücretin ne olduğu ve bireysel olarak ya da çalışanlar istihdam ederek bu girişimcilikle faaliyet gösterip göstermediğidir. Bu durumun netleştirilmesi, hem ödeme kaynağında tutulması gereken vergi yükümlülüklerinin hem de zorunlu devlet sosyal sigorta (ZDSS) primlerinin doğru hesaplanabilmesi için önemlidir. ZDSS yükümlülüklerinin hesaplanması, hem çalışan için hem de girişimcinin kendisi için belirlenmiş hesaplama yöntemleri ve oranları ile yapılır. "Sosyal Sigorta Kanunu"nun 14.5. maddesine göre, ücretli işle ilgili olmayan faaliyetlerden gelir elde eden sigortalılar (girişimci) için zorunlu devlet sosyal sigorta primi aşağıdaki oranlarla ödenir:

• Bu Kanun'un 14.5.7. maddesi hariç, girişimcilik faaliyetleri için – 2026 yılının 1 Ocak'a kadar, inşaat sektöründe asgari aylık ücretin %50'si, diğer sektörlerde %25'i oranında:

- Bakü'de %100;

- Sumgayit ve Gence'de %90;

- Diğer şehirlerde %80;

- İlçe idari birimlerinin idari merkezi olan yerleşim birimlerinde ve kasabalarda %60;

- Kırsal bölgelerde %50 oranında.